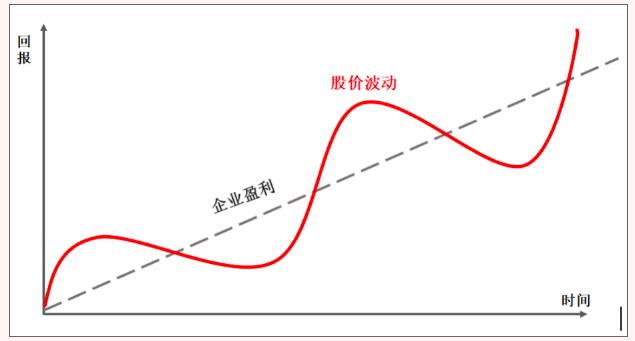

长期来看,股票的回报来自企业盈利,短期的估值扩张会放大短期的回报,短期的估值收缩会减少短期的回报,拉长时间看,主要收益来源还是企业盈利。

所以,可以把股票看成一个能生息的资产,犹如会下蛋的母鸡、或者会结果实的果树。

站在某一个时点,考虑要不要买一个公司,关键点和难点是判断按照当时估值购买这个资产是否划算。

例如,假设你拥有足够多资金,按照当时市值买下这家公司,然后私有化。这块资产什么时候开始赚钱,未来一共能赚多少钱,取决于它未来的逐年利润。

如果当时估值比较贵,意味着可能需要持有更长时间才能回本,然后开始赚钱,当然,如果赶上市场火热,没过几年就有人愿意以更高的价格买走资产,你一算账,比一直持有这个资产更划算,当然应该去换手,但这其实赚的是博弈的钱、趋势的钱。

当然,在买下这家公司前,你需要考虑资金成本的问题,即你买下公司这笔钱,每年的无风险利率是多少,这就是你承担的最低资金成本。同时,你还要考虑机会成本的问题,即这笔如果不买这家公司,买了另一家公司,是不是更早回本、未来赚的更多?

这就涉及到对资产本身的判断(基本面),对无风险利率的判断(资金成本),以及对不同资产的比较。

好资产,它的估值可能任何时候都不太便宜,很难在估值上赚到便宜,除非遇到极端情况,资产价格被错杀,或者公司基本面突然出现瑕疵,当时让很多投资人失去信心,但最终被证明是没有问题的。